Około 10 mln Polaków nie ma własnego mieszkania. Jeżeli postanowią je kupić, niezależnie od tego, czy zdecydują się na zaciągnięcie kredytu, czy – na oszczędzanie, staną przed koniecznością kontaktu z bankiem. Czy wiesz, jak w naszym kraju funkcjonuje system bankowy? Za pomocą jakich narzędzi bank centralny kształtuje podaż pieniądza na rynku finansowym i jaki ma to wpływ na decyzje banków oraz ich klientów?

Zarys historii systemów bankowych

Za kolebkę nowożytnego systemu bankowego uważa się średniowieczne Włochy. Świadczyć o tym może sam wyraz bank, wywodzący się od włoskiego wyrazu banca, oznaczającego ławę lub kontuar, przy których dokonywano transakcji finansowych. Transakcje te polegały na przyjmowaniu pieniędzy od kupców i wystawianiu za nie weksli. Były to dokumenty, w których wystawca (bądź wskazana przez niego osoba) zobowiązywał się do zapłacenia określonej sumy pieniężnej w wyznaczonym terminie na rzecz danego kupca (remitenta [Osoba, na rzecz której ma być wypłacone zobowiązanie z weksla lub z czeku]). Weksle można było zrealizować w innych bankach lub posługiwać się nimi w dalszych rozliczeniach.

System ten, mający na celu ułatwienie obrotu pieniężnego i poprawę bezpieczeństwa, przyczynił się nie tylko do powstania banków [Bank to jednostka, która wykonuje działalność gospodarczą, polegającą gównie na przyjmowaniu pieniędzy (depozytów i lokat), udzielaniu kredytów oraz wykonywaniu innych czynności określonych przepisami Ustawy z dnia 26 lutego 1982 r. Prawo bankowe.], bankierów i banknotów, lecz również, na przekór powiedzeniu: „Pewne jak w banku”, do pojawienia się bankrutów i bankructw. Właśnie upadki banków będących własnością prywatną sprawiły, że od początku XV w. zaczęły powstawać banki w formie spółek akcyjnych, mających na celu lepszą ochronę powierzonego kapitału. Spółka akcyjna to spółka kapitałowa, utworzona w rezultacie zgromadzenia przez wspólników kapitału akcyjnego, dzielącego się na akcje. W związku z kosztami ochrony powierzonego majątku banki zaczęły zajmować się przechowywaniem pieniędzy bardziej profesjonalnie i na większą skalę. Pozwoliło to na uzyskanie dodatkowych korzyści w postaci oprocentowania lokat bankowych [Lokata bankowa to inaczej depozyt bankowy, czyli suma pieniędzy, którą klient na podstawie umowy przekazuje w depozyt wybranemu bankowi.]. Natomiast właściciele banków zarabiali (i zarabiają dalej), udzielając kredytów, czyli pożyczając na procent powierzone im pieniądze.

Rycina 3.6. Schemat działania systemu bankowego. Tym, co napędza system bankowy (stymuluje usługi banku), są zarówno osoby, które posiadają nadwyżki finansowe i chcą je z ulokować tak, by osiągnąć zysk (czyli na lokacie), jak i osoby, którym potrzebne są pieniądze (osoby zaciągające kredyty). System bankowy jest więc napędzany przez przepływ pieniędzy (waluty). W zależności od sytuacji gospodarczej i decyzji podjętych przez klientów banków skutkami uczestnictwa w systemie mogą być zarówno zysk, jak i strata pieniędzy. Dlatego, podejmując decyzje związane z usługami bankowymi, należy opierać się na obiektywnej i całościowej ocenie własnej sytuacji finansowej.

Dalszy rozwój handlu, powstanie rynku kapitałowego i rozwój techniki przyczyniły się do ewolucji banków i powstania różnych instytucji finansowych. Na początku XX w. upaństwowiono banki centralne, dzięki czemu utworzył się współczesny dwupoziomowy układ bankowy z bankiem centralnym (narodowym) jako pierwszym poziomem oraz bankami komercyjnymi, stanowiącymi drugi poziom systemu.

Wygoda kupców i rozwój gospodarczy oparty głównie na rynku finansowym doprowadziły do stworzenia globalnego systemu bankowego, w którym jest zgromadzona znacząca część światowego majątku. System ten zazwyczaj definiuje się jako całość instytucji bankowych i zasad określających wzajemne związki i zależności pomiędzy systemem a jego otoczeniem. Stopień instytucjonalizacji i globalizacji rynku pieniądza jest zależny przede wszystkim od stopnia rozwoju gospodarczego państwa. Warunkami rozwoju globalnego systemu bankowego są przy tym odpowiedni rozwój samych banków i rynków finansowych oraz ustalenie stałych reguł funkcjonowania systemu.

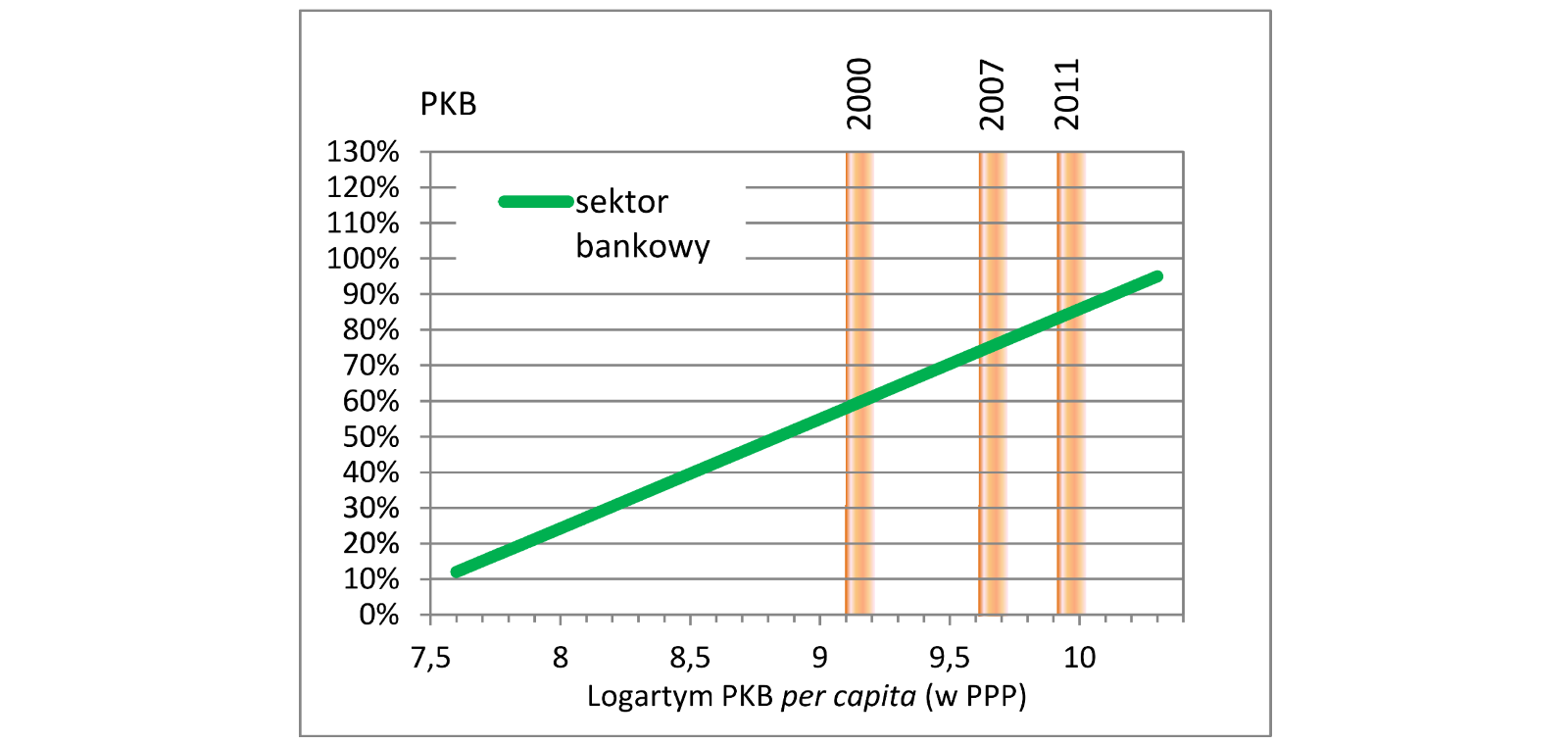

Rycina 3.7. Rozwój systemu bankowego w zależności od poziomu PKB per capita [odsyłacz do rozdziału 2.6] w latach 1991–2012. Na podstawie wykreślonej funkcji liniowej, opartej na wybranych wskaźnikach rozwoju systemu bankowego w 209 krajach, można zauważyć zależność pomiędzy rozwojem usług bankowych a rozwojem gospodarczym kraju. Jest to związane zarówno z większą zamożnością obywateli (istnienie nadwyżek finansowych), jak i z większą ilością przepływu gotówki (zakupy, inwestycje).

System bankowy, ponieważ wpływa na rynek pieniężny, odgrywa ważną rolę w polityce społeczno-

-gospodarczej kraju. Do funkcji tego systemu należą:

- kształtowanie emisji pieniądza i kredytu, wpływające na sprawne funkcjonowanie gospodarki,

- gromadzenie wolnych środków finansowych i wpływ na ich efektywną alokację,

- wspomaganie działalności gospodarczej i inicjatyw gospodarczych.

System bankowy w Polsce

W Polsce system bankowy został dostosowany do warunków gospodarki rynkowej wraz z wprowadzeniem Ustawy z dnia 26 lutego 1982 r. Prawo bankowe. Obecna struktura systemu bankowego wynika z jej nowelizacji dokonanej w 1989 r. (DzU 1989 nr 4, poz. 21). Na mocy znowelizowanej ustawy powstał model banku uniwersalnego. Jest bank, który nie jest ograniczony co do rodzaju oferowanych usług i ma pełną wolność działań na rynkach finansowych.

Struktura systemu bankowego w Polsce jest dwuszczeblowa. Tworzą ją: bank centralny, którym jest Narodowy Bank Polski (NBP), i banki komercyjne. Ponadto do elementów systemu bankowego w naszym kraju należą: sprawująca nadzór nad sektorem bankowym Komisja Nadzoru Finansowego (KNF) oraz instytucja gwarantująca wypłacalność depozytów polskich banków – Bankowy Fundusz Gwarancyjny (BFG).

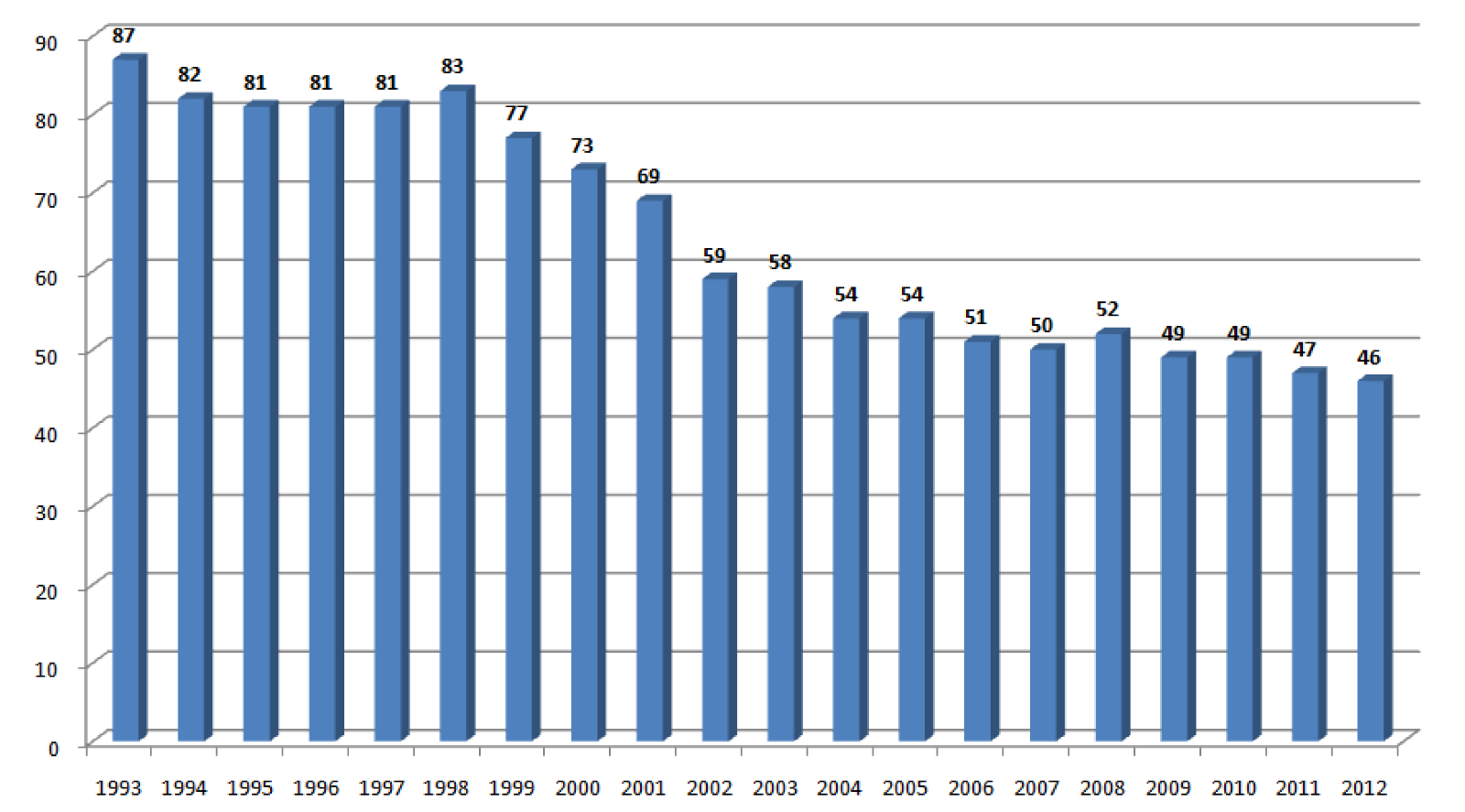

Rycina 3.8. Liczba banków w Polsce w latach 1993–2012. Znaczącym procesem przemian polskiego systemu bankowego jest konsolidacja kapitałowa i organizacyjna banków (czyli łączenie się dwóch lub kilku banków ze względu na zwiększenie dzięki temu ich konkurencyjności na rynku bankowym). Wynika ona głównie ze słabości kapitałowej banków w Polsce, co uniemożliwia sprostanie wymogom rozwijającego się rynku (ograniczone możliwości kredytowe banków) i utrudnia dostosowanie do struktur europejskich. Dodatkowymi korzyściami wynikającymi z konsolidacji banków są m.in. redukcja kosztów działalności, poszerzenie zakresu oferowanych usług lub skuteczniejsze zarządzanie ryzykiem bankowym.

|

Nazwa banku |

Podmiot dominujący |

Kraj pochodzenia kapitału |

|---|---|---|

|

AIG Bank |

Banco Santander |

Hiszpania |

|

Alior Bank |

CarioTaasara |

Włochy |

|

Allianz Bank |

Allianz Group |

Niemcy |

|

BGŻ |

Rabobank |

Holandia |

|

BNP Paribas Fortis |

BNP Paribas |

Francja |

|

BPH |

General Electric Company |

USA |

|

BRE Bank |

Commerzbank |

Niemcy |

|

BZ WBK |

Santander |

Hiszpania |

|

Citi Handlowy |

Citigroup |

USA |

|

Deutsche Bank |

Deutsche Bank |

Niemcy |

|

DnB Nord |

DnB Nord Bank |

Norwegia/Niemcy |

|

DZ Bank |

DZ Bank |

Niemcy |

|

Eurobank |

Societe Generale |

Francja |

|

ING Bank Śląski |

ING Group |

Holandia |

|

Kredyt Bank |

KBC Group |

Belgia |

|

Lukas Bank |

Credit Agricole |

Francja |

|

Millennium Bank |

Banco Comercial Português |

Portugalia |

|

Nordea Bank |

Nordea Bank |

Skandynawia (Dania, Finlandia, Norwegia, Szwecja) |

|

Pekao |

UniCredit Group |

Włochy |

|

Polbank EF3 |

EFG Eurobank Ergasis |

Grecja |

|

Raiffeisen Bank |

Raiffeisen Zentralbank Österreich |

Austria |

|

Volkswagen Bank |

Volkswagen Bank |

Niemcy |

Tabela 3.1. Udział kapitału zagranicznego w systemie bankowym w Polsce. Charakterystycznym procesem mającym miejsce we współczesnym systemie bankowym jest wzrastający udział kapitału zagranicznego.

W Polsce

ok. 60% aktywów należy do banków kontrolowanych przez zagranicznych właścicieli.

Narodowy Bank Polski

W Konstytucji Rzeczypospolitej Polskiej zapisano, że „Narodowy Bank Polski odpowiada za wartość polskiego pieniądza”. Natomiast Ustawa o NBP określa, że podstawowym celem jego działalności jest „utrzymanie stabilnego poziomu cen, przy jednoczesnym wspieraniu polityki gospodarczej rządu, o ile nie ogranicza to podstawowego celu NBP”. Można zatem przyjąć, że bank centralny sprawuje kontrolę nad całym obiegiem pieniężnym wewnątrz kraju, od emisji pieniędzy po regulację ich obrotem, oraz kontroluje zadłużenie zagraniczne kraju. Jako bank narodowy ma za zadanie również zapewnić stabilność waluty narodowej, dążyć do utrzymania wzrostu gospodarczego kraju oraz podejmować działania na rzecz spadku bezrobocia. Dlatego oprócz działań w systemie bankowym NBP udziela kredytów dla rządu oraz obsługuje dług państwowy. Do zadań NBP należą ponadto:

- zarządzanie rezerwą walutową kraju,

- organizowanie rozliczeń pieniężnych oraz regulowanie płynności finansowej banków komercyjnych,

- kształtowanie odpowiednich warunków dla rozwoju systemu bankowego,

- opracowywanie bilansu płatniczego oraz bilansów należności i zobowiązań zagranicznych państwa.

Organami NBP są: Prezes NBP, Zarząd NBP i Rada Polityki Pieniężnej (RPP). Ostatnia z tych instytucji odgrywa najważniejszą rolę w procesie kształtowania polityki pieniężnej państwa. Posługuje się ona takimi narzędziami, jak:

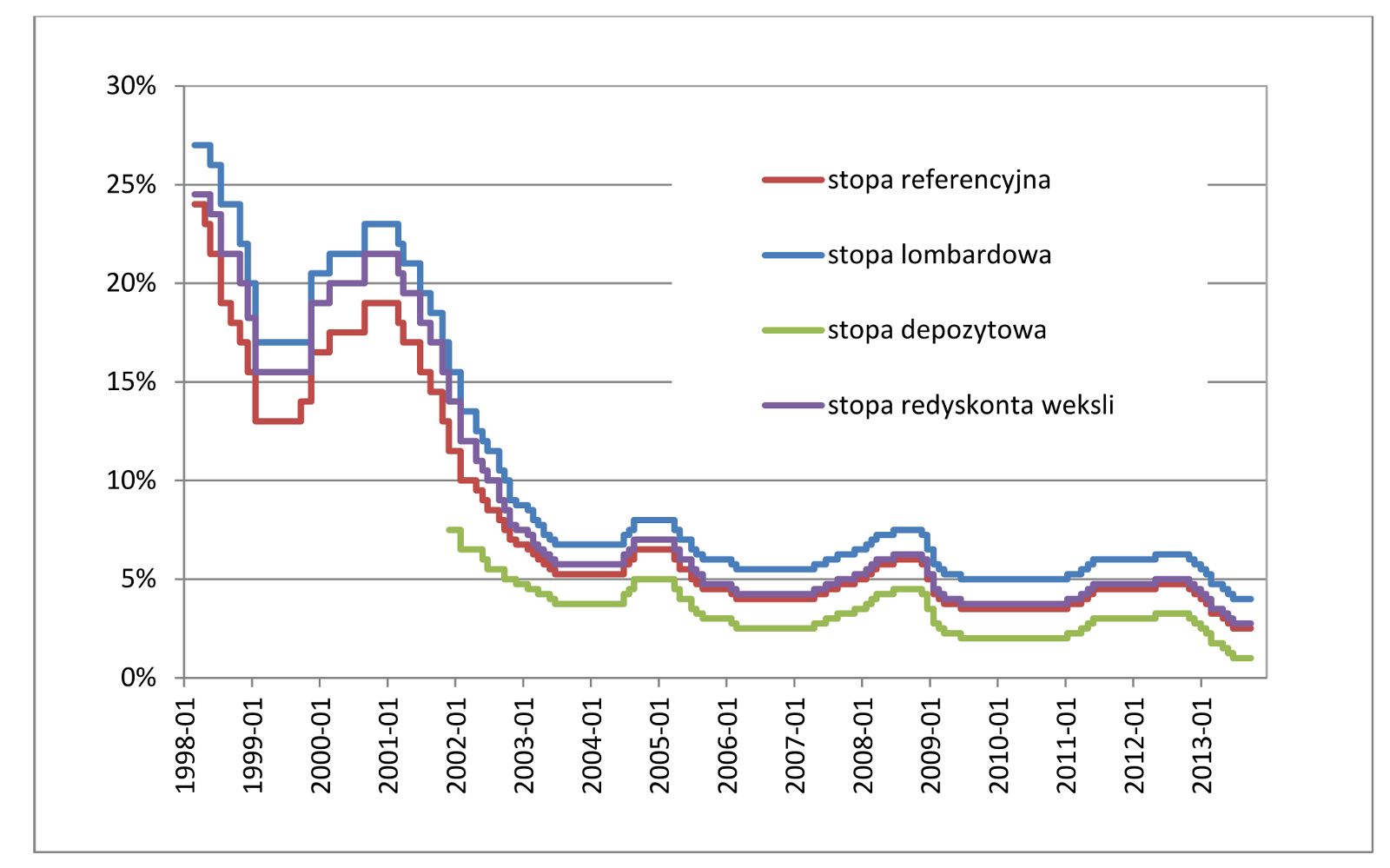

- stopy procentowe – oprocentowanie (koszt) kredytów, depozytów i emitowanych papierów wartościowych przez bank centralny. Stopy są podnoszone w wypadku wzrostu inflacji, a obniżane w celu pobudzenia gospodarki. Stanowią one podstawę dokonywania wszelkich kalkulacji w odniesieniu do korzystania z usług kredytowych banku komercyjnego. Podstawowe stopy procentowe NBP to: stopa referencyjna, odnosząca się do oprocentowania krótkoterminowych papierów wartościowych NBP; stopa lombardowa, określająca cenę, w której NBP udziela bankom pożyczek pod zastaw papierów wartościowych; stopa depozytowa, określająca oprocentowanie jednodniowych depozytów składanych przez banki w banku centralnym; stopa redyskontowa, która określa cenę kredytów udzielanych przez NBP bankom komercyjnym.

- rezerwa obowiązkowa – procent depozytów banków komercyjnych, które muszą być przekazane do banku centralnego. Reguluje ona płynność sektora bankowego i wpływa na poziom stóp procentowych.

- operacje otwartego rynku – operacje kupna (REPO) lub sprzedaży (REVERSE REPO) papierów wartościowych przez bank centralny, regulujące tym samym liczbę pieniędzy na rynku.

- interwencje walutowe – odbywają się one przez skup lub sprzedaż złotego przez NBP, dzięki czemu wpływają na poziom kursu złotego.

Innym przejawem interwencji banku centralnego jest nadzór bankowy. Pełni on funkcję regulacyjną, m.in. przez ustanawianie norm ostrożnościowych, mających na celu zagwarantowanie wypłacalności banków i utrzymanie stabilności systemu bankowego, do których przestrzegania zobowiązane są banki. W naszym kraju system nadzoru finansowego od 1 stycznia 2008 roku sprawuje wspomniana wyżej Komisja Nadzoru Finansowego.

Rycina 3.9. Zmiany stóp procentowych dokonywane przez NBP w okresie od lutego 1998 do lutego 2013 r.

Parabanki

Poza systemem bankowym znajdują się instytucje parabankowe świadczące usługi zbliżone do bankowych. Zakres ich działalności zależy od prawodawstwa danego państwa. Najczęściej instytucje parabankowe pełnią funkcję pośredników pomiędzy bankami a drobnymi klientami. Coraz częściej jednak są to instytucje finansowe dysponujące własnym kapitałem. Najważniejszą cechą instytucji parabankowych jest brak możliwości przyjmowania depozytów, w związku z czym pożyczane pieniądze są pieniędzmi firmy lub jakiegoś banku. Działania instytucji parabankowych regulowane są przez przepisy Kodeksu cywilnego, dlatego nie podlegają one kontroli Komisji Nadzoru Finansowego ani przepisom Prawa bankowego. Brak nadzoru zewnętrznego powoduje zatem duże ryzyko korzystania z usług parabanków, co odnosi się szczególnie do kwestii powierzenia im swoich pieniędzy (brak rezerw kapitałowych).

Jednym z przykładów instytucji parabankowych są firmy udzielające pożyczek pieniężnych, tzw. szybkich kredytów czy chwilówek. Umowa pożyczki w odróżnieniu od umowy kredytu po pierwsze nie musi zawierać terminu zwrotu środków finansowych, po drugie – kwota przekazywana pożyczkobiorcy staje się jego własnością (bank oddaje pieniądze tylko do dyspozycji). Instytucje finansowe, pożyczając własne pieniądze, nie muszą jak banki utrzymywać obowiązkowych rezerw finansowych, a weryfikacja klientów nie jest obłożona żadnymi restrykcjami prawnymi. Z tego powodu można w nich otrzymać kwotę 50 tys. zł w 10 minut na podstawie dowodu tożsamości. Należy jednak pamiętać, że pożyczki udzielane przez parabanki są zazwyczaj bardzo wysoko oprocentowane, a koszty dochodzą często do 80% wartości pożyczki.

|

Banki |

Parabanki |

|---|---|

|

Bank centralny |

kasy oszczędnościowo-kredytowe |

|

spółdzielczość kredytowa |

|

|

fundusze inwestycyjne |

|

|

Banki komercyjne |

kasy mieszkaniowe |

|

kantory wymiany walut |

|

|

fundusze leasingowe, doradcze |

|

|

fundusze pośrednictwa kredytowego |

Tabela 3.2. Instytucje bankowe i parabankowe w Polsce. Gdy wybieramy instytucję, z której usług chcemy skorzystać, powinniśmy zwrócić uwagę, czy podlega ona pod Ustawę Prawo bankowe (czyli czy jest to bank), czy też jest to instytucja parabankowa.

|

CHARAKTERYSTYKA |

KREDYT |

POŻYCZKA |

|---|---|---|

|

Przedmiot |

środki pieniężne |

środki pieniężne lub rzeczy |

|

Formy udostępnienia |

oddanie pieniędzy do czasowej dyspozycji |

przeniesienie własności przedmiotu pożyczki |

|

Podmiot udzielający |

bank |

osobowość prawna i bank |

|

Formy umowy |

forma pisana |

forma ustna lub pisemna |

|

Cel wykorzystania |

określony |

dowolny |

|

Oprocentowanie |

wymagane |

nie jest konieczne |

Tabela 3.3. Różnice pomiędzy kredytem a pożyczką.

|

| Ciekawostka ze świata |

|

W wielu kulturach świata przekaz pieniędzy odbywa się poza systemem bankowym. Arabowie, Hindusi i Pakistańczycy przekazują sobie pieniądze z ręki do ręki na słowo honoru. Odbywa się to na tzw. zasadzie hawali, którą wymyślili hindusi ponad 1000 lat temu. Opiera się ona na zaufaniu i kontaktach międzyludzkich. Kiedy mieszkaniec np. Paryża chce przekazać zarobione pieniądze swojej rodzinie w Tunezji, korzysta z pośrednika, tzw. hawaladara, któremu przekazuje pieniądze, a on z kolei informuje swojego znajomego w Tunezji, który dostarcza daną sumę na wskazany adres. System ten był wykorzystywany od czasów arabskich kupców w średniowieczu po czasy współczesne. W niektórych krajach ilość hawalowych pieniędzy jest większa niż obroty tradycyjnych banków. Jedną z największych zalet hawali jest szybkość (do 48 godz. w dowolnym miejscu świata). Innymi zaletami są: brak formalności (nie ma kont, dowodów wpłaty, zapisywania nazwisk), bezpieczeństwo (hawala to system oparty na zaufaniu), niska cena w porównaniu z cenami instytucji finansowych (w tym ominięcie konieczności płacenia podatku), dotarcie do najbardziej odległych miejsc świata. |

|

| Ciekawostka z Polski |

|

Straty Polaków wynikające z korzystania z usług parabanków są z roku na rok coraz większe. W 2007 r. klienci zgłosili do prokuratur straty rzędu 168 mln zł. Prokuratura podaje także, że w ciągu ostatnich pięciu lat zostało oszukanych 133 tys. osób. W 2012 r. Polacy stracili w parabankach 2,1 mld zł. Najgłośniejszą była sprawa Amber Gold i strata w wysokości 400 mln zł. Innymi parabankami, przed którymi ostrzega KNF, są m.in. Finroyala, Flexworld Inc. oraz Mizar Profit. |

|

| Warto kliknąć i wiedzieć więcej |

|

[Banki komercyjne; http://www.nbportal.pl/pl/commonPages/EconomicsEntryDetails?entryId=18&pageId=608] [Spółdzielcze kasy oszczędnościowo-kredytowe; http://www.mf.gov.pl/ministerstwo-finansow/dzialalnosc/rynek-finansowy-w-polsce/spoldzielcze-kasy-oszczednosciowo-kredytowe] [Parabanki; http://www.uokik.gov.pl/faq_kredyty_pozyczki_lokaty.php#faq1720] |

|

| W zgodzie z prawem |

|

[Ustawa z dnia 26 lutego 1982 r. Prawo bankowe (DzU 1982 nr 7, poz. 56) http://isap.sejm.gov.pl/DetailsServlet?id=WDU19820070056] [Ustawa z dnia 31 stycznia 1989 r. Prawo bankowe (DzU 1989 nr 4, poz. 21); http://isap.sejm.gov.pl/DetailsServlet?id=WDU19890040021] [Narodowy Bank Polski jako bank centralny; http://www.arslege.pl/narodowy-bank-polski-jako-bank-centralny- organizacja/k15/a5462/] [Narodowy Bank Polski – historia; http://www.nbp.pl/publikacje/historia/rzut.pdf] |

Ćwiczenia

1. Scharakteryzuj system bankowy na przykładzie Polski.

2. Wyjaśnij, w jaki sposób NBP może kształtować podaż pieniądza na rynku.

3. Omów, czym różni się bank od instytucji parabankowej.