Początki bankowości są związane z przechowywaniem pieniędzy, czyli depozytem. Współcześnie banki oferują szeroki zakres usług finansowych. Czy wiesz, jakie są to usługi? Czym jest lokata bankowa? Dlaczego lepiej trzymać pieniądze w banku niż pod materacem?

Banki komercyjne

Drugi, po banku centralnym, szczebel systemu bankowego tworzą banki komercyjne. Większość z nich jest takimi sami przedsiębiorstwami nastawionymi na zysk, jak cukiernia, firma deweloperska czy fryzjer. Jedyną różnicą jest fakt, że towarem oferowanym przez bank jest pieniądz, za który płacimy również pieniędzmi. Tak więc banki działają na rynku pieniężnym, gdzie są zawierane transakcje, które od czasu wycofania pieniądza kruszcowego mają charakter niematerialny (ostatnimi banknotami wymienialnymi na złoto do 1971 r. były dolary amerykańskie). Podobnie jak w wypadku dóbr i usług konsumpcyjnych na rynku tym występują popyt i podaż. Z jednej strony są klienci dysponujący kapitałem, a z drugiej strony – osoby, które kapitału poszukują i są gotowe za niego zapłacić. Istotą działalności banku jest zatem pośrednictwo w obrocie pieniędzmi. Współcześnie banki poszerzyły jednak zakres oferowanych usług o segment ubezpieczeniowy czy rynek kapitałowy.

Aby założyć w Polsce akcyjną spółkę bankową, należy mieć kapitał w wysokości 5 mln euro, odpowiedni status, kadrę pracowniczą, siedzibę i infrastrukturę bankową. Trzeba też określić plan i celowość działania na najbliższe 3 lata.

Funkcje banków

Jak zostało wspomniane powyżej, banki są instytucjami komercyjnymi, dlatego głównym ich celem jest dążenie do maksymalizacji zysku. Drugim celem, wynikającym poniekąd z systemu prawnego obowiązującego w Polsce, jest zapewnienie bezpieczeństwa środków deponentów.

Banki komercyjne pełnią 3 podstawowe funkcje. Są to:

- funkcja kredytowa – udzielanie pożyczek i kredytów,

- funkcja pieniężna – tworzenie pieniądza bankowego,

- funkcja lokacyjna – przyjmowanie oszczędności i rezerw.

Spośród wielu usług bankowych tylko udzielanie kredytów jest funkcją zastrzeżoną wyłącznie dla banków.

Operacje finansowe banków komercyjnych ze względu na przedmiot działania można podzielić na: czynne (aktywne), bierne (pasywne), pośredniczące (zlecone) i pozostałe.

W ramach operacji czynnych bank udziela kredytów, lokuje pieniądze na rynku międzybankowym oraz kupuje papiery wartościowe. Działania te mają na celu zwiększenie dochodu banku przez pobieranie opłat wynikających z oprocentowania i prowizji.

Operacje bierne to przede wszystkim działalność depozytowa banków. Banki gromadzą depozyty klientów, zaciągają pożyczki na rynku międzybankowym oraz emitują obligacje bankowe. Operacje te mają na celu pozyskanie środków pieniężnych służących bankom do przeprowadzania operacji aktywnych.

Operacje pośredniczące bank wykonuje na zlecenie swoich klientów (zjawisko synergii). Do operacji tych należą m.in. rozliczenia pieniężne, obrót papierami wartościowymi, doradztwo finansowe, udostępnianie skrytek bankowych. Usługi te z jednej strony zwiększają zakres usług oferowanych przez banki, a z drugiej strony – przyciągają klientów i kapitał.

|

Wyszczególnienie |

2007 |

2008 |

2009 |

2010 |

2011 |

|---|---|---|---|---|---|

|

Banki ogółem |

645 |

649 |

643 |

646 |

642 |

|

Banki komercyjne |

64 |

70 |

67 |

70 |

68 |

|

Banki spółdzielcze |

581 |

579 |

576 |

576 |

574 |

Tabela 3.4. Liczba banków w Polsce (dane wg NBP) w latach 2007–2011.

Rodzaje banków

Ze względu na charakter prowadzonej działalności w Polsce wyróżnia się banki:

- inwestycyjne,

- specjalne,

- spółdzielcze,

- uniwersalne [odwołanie do 3.2].

Banki inwestycyjne działają głównie w sektorze obsługi przedsiębiorstw. Oferowane przez nie usługi charakteryzują się długoterminowością oraz zaangażowaniem dużego kapitału. Ponadto banki tego typu zapewniają usługi związane z zarządzaniem i doradztwem finansowym. Niejednokrotnie występują one także w roli inwestora lub restrukturyzatora przedsiębiorstw. Innym typem ich aktywności jest działalność maklerska i dealerska na rynku akcji, papierów dłużnych i instrumentów pochodnych (emisje, obsługa emisji, dystrybucja papierów wartościowych, organizowanie konsorcjów emisyjnych [Konsorcjum jest powoływane przez ministra finansów w celu emisji obligacji skarbowych na rynkach zagranicznych.]. Banki inwestycyjne zarządzają również funduszami, zwłaszcza emerytalnymi, inwestycyjnymi i majątkami fundacji. Współcześnie granice między bankami komercyjnymi a bankami inwestycyjnymi zacierają się. Ma to swoje przyczyny w dużej dochodowości bankowości inwestycyjnej i coraz większej aktywności banków komercyjnych. Spowodowało to silny nacisk na złagodzenie barier ustawodawczych w usługach bankowych. Ponadto same banki inwestycyjne przy wielkich operacjach stawały się kredytodawcami, a nie tylko organizowały finansowanie.

Innym typem instytucji bankowych są banki specjalne. Charakteryzują się one ofertą skierowaną do wąskiej grupy klientów. Mogą to być: banki hipotetyczne, banki obsługujące giełdy papierów wartościowych, banki przemysłowe, banki rolne czy banki regionalne. Przykładowo bank hipoteczny [Hipoteka jest to rodzaj zabezpieczenia kredytu zapisem na rzecz kredytodawcy własności nieruchomości w księdze wieczystej.] specjalizuje się w udzielaniu kredytów na cele budownictwa mieszkaniowego i gospodarczego. Banki hipoteczne dostarczają kredytów długoterminowych, opartych przede wszystkim na stałym oprocentowaniu. Mają też możliwość znacznego wydłużenia okresu kredytowania w stosunku do kredytów oferowanych przez banki uniwersalne.

Banki spółdzielcze ze względu na zakres usług można traktować jako banki uniwersalne. Działają one w formie spółdzielni głównie na terenach wiejskich. W Polsce w 2001 r. rozpoczął się proces łączenia banków regionalnych i zrzeszających, w wyniku którego powstały 3 główne banki zrzeszające: Bank Polskiej Spółdzielczości SA w Warszawie, Gospodarczy Bank Wielkopolski SA w Poznaniu i Mazowiecki Bank Regionalny SA w Warszawie.

Najczęściej jednak w Polsce spotykamy się z bankami uniwersalnymi, świadczącymi wszelkie usługi bankowe klientowi masowemu.

|

Lp. |

Bank |

ROR |

Karty kredytowe |

|---|---|---|---|

|

1. |

PKO BP |

6 220 000 |

6 184 000 |

|

2. |

mBank |

2 238 300 |

3 626 600 |

|

3. |

BankPekao SA |

3 414 453 |

2 604 627 |

|

4. |

ING Bank Śląski |

1 949 000 |

2 144 000 |

|

5. |

BZWBK |

1 980 260 |

2 018 873 |

|

6. |

MultiBank |

295 900 |

767 900 |

|

7. |

Credit Agricole Bank Polska |

1 199 360 |

590 000 |

|

8. |

Raiffeisen Polbank |

483 000 |

584 495 |

|

9. |

Alior Bank |

1 076 000 |

582 600 |

|

10. |

BGŻ |

601 398 |

512 639 |

|

11. |

Kredyt Bank |

696 726 |

493 097 |

|

12. |

Citi Handlowy |

397 116 |

373 000 |

|

13. |

Getin Noble Bank |

598 000 |

315 000 |

|

14. |

Deutsche BankPBC |

264 800 |

210 000 |

|

15. |

Eurobank |

1 463 011 |

184 445 |

|

16. |

Alior Sync |

135 500 |

150 000 |

|

17. |

BOŚ |

201 500 |

144 700 |

|

18. |

Nordea Bank Polska |

191 779 |

135 412 |

|

19. |

Bank Pocztowy |

727 332 |

131 790 |

|

20. |

BNP Paribas Bank |

238 223 |

103 497 |

Tabela 3.5. Największe banki uniwersalne w Polsce w 2012 r. wg liczby rachunków bankowych (ROR) i wydanych kart kredytowych i (dane wg NBP). Rachunek oszczędnościowo-rozliczeniowy (ROR) to tzw. rachunek bieżący

przeznaczony dla osób fizycznych, który nie jest wykorzystywany do obsługi bankowej działalności gospodarczej. Zazwyczaj jest bardzo nisko oprocentowany lub nieoprocentowany. W 2012 r. banki komercyjne w Polsce prowadziły około 26 mln

rachunków oszczędnościowo-

-rozliczeniowych.

Usługi bankowe

Regulacje Unii Europejskiej zakładają, iż usługi bankowe to ściśle zdefiniowane rodzaje czynności (określone w ustawach) i aktywności instytucji bankowych. Przejawiają się one w działaniach (czynnościach, usługach), które są charakterystyczne dla rynku finansowego (rynek kapitałowy, walutowy, kredytowy i rynku pieniężny). Usługi bankowe występują najczęściej w postaci umowy pomiędzy bankiem a klientem, w związku z czym działalność banków jest w większości regulowana prawnie.

Usługi bankowe ze względu na swój specyficzny charakter odznaczają się takimi cechami, jak:

- niematerialność – która wiąże się bezpośrednio z zaufaniem do banków (zazwyczaj nie widzimy pieniędzy, które mamy na swoim koncie, tylko wierzymy bankowi, że tam są);

- niejednorodność – która wiąże się z udziałem personelu banku w procesach sprzedaży oraz wynikającym z tego subiektywnym podejściem do procedur bankowych (dlatego w jednym banku mogą nam odmówić udzielenia kredytu, a w innym banku ten kredyt dostaniemy);

- rozciągłość – oznaczająca rozciągnięcie konsumpcji usługi bankowej w czasie (z usług bankowych korzystamy nieraz nawet kilkadziesiąt lat, np. przy zaciągnięciu kredytu na zakup mieszkania).

Po uwzględnieniu powyższych zmiennych uznaje się, że głównymi cechami usług bankowych są:

- zróżnicowanie, co wiąże się głównie z różnym poziomem rozwoju banków (banki bardzo się różnią np. ofertą);

- występowanie specyficznych preferencji poszczególnych klientów bankowych (usługi są bardzo specjalistyczne, np. obsługa tylko dla rolników);

- podejmowanie decyzji dotyczących usług bankowych według regulowanego mechanizmu rynkowego (bank podlega Prawu bankowemu i niektóre decyzje są podejmowane w sprzeczności z prawami podaży i popytu).

Banki oferują zatem bardzo zróżnicowany pakiet usług, zależny od oczekiwań klienta i specyfiki danego banku. Najogólniej można jednak podzielić wszystkie usługi bankowe na:

- operacje finansujące, związane ze zwiększeniem środków płatniczych klientów,

- operacje depozytowe, umożliwiające klientom złożenie w bankach wolnych środków pieniężnych,

- usługi powiązane z obsługą transferów płatniczych, realizowanie zleceń klientów, wykonywanie operacji płatniczych oraz rozrachunkowych na rachunkach bankowych,

- usługi różne, obejmujące wszelkie inne świadczenia dla klientów, np.: usługi doradcze i konsultacyjne, wynajem skrytek, pośredniczenie na rynkach kapitałowych, dostarczanie informacji.

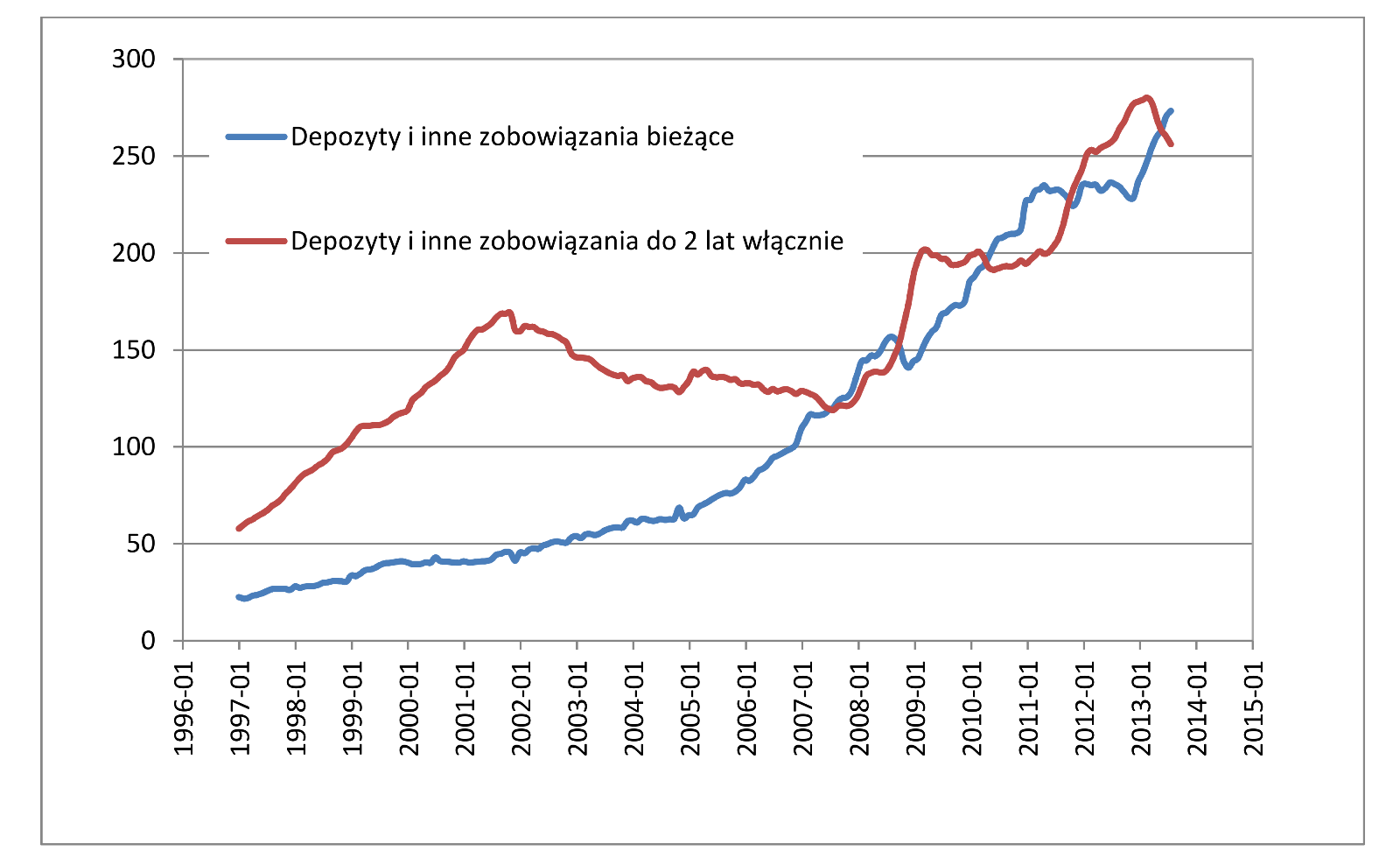

Rycina 3.10. Wartość depozytów gospodarstw domowych w bankach (dane w mld zł) w latach 1997–2013 (dane NBP).

Lokaty bankowe

Podstawowe usługi oferowane przez banki to: prowadzenie rachunków bieżących, udzielanie kredytów złotówkowych i walutowych, udostępnianie bankowych lokat terminowych.

Lokata bankowa jest jednym z głównych sposobów oszczędzania i inwestowania pieniędzy. Obok kont oszczędnościowych, lokata jest produktem bankowym, który przynosi największe zyski. Podstawowym czynnikiem wpływającym na zyskowność lokaty jest jej oprocentowanie. Może być ono stałe lub zmienne. Oprocentowanie stałe nie ulega zmianom przez cały okres trwania lokaty, podczas gdy oprocentowanie zmienne jest uwarunkowane sytuacją na rynku finansowym, a w głównej mierze zależy od stóp procentowych oraz ceny pieniądza na rynku międzybankowym. Inną cechą lokaty bankowej jest termin zapadalności, czyli okres, przez który będzie trwała umowa o lokatę (np. 3, 6 lub 12 miesięcy). Powinno się też przeanalizować konsekwencje, które się poniesie po wcześniejszej wypłacie środków. Oznacza to, że jeśli zerwie się wcześniej umowę, można stracić odsetki już naliczone.

|

Bank |

Okres |

Maksymalna wartość |

Odnawialność |

Oprocentowanie |

Zerwanie lokaty |

|---|---|---|---|---|---|

|

Getin Online |

2 miesiące |

do 10 000 zł |

nie |

5,50% |

bez utraty odsetek |

|

BGŻOptima |

3 miesiące |

do 20 000 zł |

nie |

4,30% |

bez utraty odsetek |

|

Eurobank |

1,5 roku |

brak ograniczeń |

tak |

3,30% |

częściowa utrata odsetek |

|

Meritum Bank |

3 miesiące |

brak ograniczeń |

tak |

3,30% |

całkowita utrata odsetek |

Tabela 3.6. Przykładowe parametry lokat terminowych.

|

Lp. |

Bank |

Oprocentowanie |

Zysk |

Kwota po opodatkowniu |

|---|---|---|---|---|

|

1. |

Getin Online |

5,50% |

137,50 zł |

10 111,37 zł |

|

2. |

Meritum Bank |

4,50% |

112,50 zł |

10 091,12 zł |

|

3. |

FM Bank |

4,10% |

102,50 zł |

10 083,02 zł |

|

4. |

FM Bank |

4,00% |

100,00 zł |

10 081,00 zł |

|

5. |

Open Finance |

4,00% |

100,00 zł |

10 081,00 zł |

|

6. |

Polski Bank Przedsiębiorczości |

4,00% |

100,00 zł |

10 081,00 zł |

|

7. |

Meritum Bank |

3,70% |

92,50 zł |

10 074,92 zł |

|

8. |

Idea Bank |

3,60% |

90,00 zł |

10 072,90 zł |

|

9. |

Getin Bank |

3,60% |

90,00 zł |

10 072,90 zł |

Tabela 3.7. Ranking lokat wg oprocentowania na przykładzie lokaty trzymiesięcznej i lokaty na kwotę 10000 zł z kapitalizacją trzymiesięczną. W związku z odmiennymi sposobami kapitalizacji i obliczenia oprocentowania lokat w poszczególnych bankach dokonano standaryzacji obliczania zysku wg wzoru: ((kwota lokaty*90 dni*oprocentowanie%)/360) oraz z uwzględnieniem dziewiętnastoprocentowego podatku od dochodów kapitałowych, tzw. podatku Belki.

|

| Ciekawostka z Unii Europejskiej |

|

W związku z kryzysem gospodarczym jednym z popularnych towarów w Hiszpanii są materace z sejfem. Sytuacja ta jest związana ze spadkiem zaufania do banków po informacji o obłożeniu na Cyprze, również borykającym się z kryzysem, depozytów w wysokości ponad 100 tys. euro 40-procentowym podatkiem. Producent „kas oszczędnościowych – materac” informuje, że w przypadku materaca nie trzeba płacić za korzystanie z niego oraz nie grozi mu skandal ani bankructwo. |

|

| Warto kliknąć i wiedzieć więcej |

|

[Oprocentowanie lokat bankowych; http://www.bankier.pl/wiadomosc/Lokaty-realne-zyski- przekroczyly-oprocentowanie-nominalne-2780854.html ] [Produkty bankowe; http://produktybankowe.org ] [Podstawa inwestowania lokaty http://podstawy-inwestowania.pl ] [Podatek Belki; http://www.polskieradio.pl/146/2570/Artykul/804739,Co-to-jest-podatek-Belki-i-czy- trzeba-go-placic] [Artykuł pt. Inflacja zwolniła; http://www.tvn24.pl/biznes- gospodarka,6/inflacja-zwolnila-dane-gus-zdejmuja-troche-presje-z-rpp,325905.html ] |

|

| W zgodzie z prawem |

|

[Ustawa z dnia 26 lutego 1982 r. Prawo bankowe (DzU 1982 nr 7, poz. 56); http://isap.sejm.gov.pl/DetailsServlet?id=WDU19820070056] |

Ćwiczenia

1. Wymień usługi oferowane przez banki.

2. Omów główne funkcje banków.

3. Wyjaśnij, na co należy zwrócić uwagę przy wyborze lokaty bankowej.

4. Wyjaśnij, dlaczego jeżeli nie oddajemy pieniędzy do banku, jesteśmy stratni.

5. Na podstawie danych zawartych w tabelach i na wykresach zamieszczonych w tekście przeanalizuj zróżnicowanie usług banków w Polsce.