Znasz już instrumenty związane z rynkiem finansowym. Na tej lekcji dowiesz się, jakie są inne możliwości inwestycji pozabankowych. Poznasz najważniejsze informacje dotyczące funduszy inwestycyjnych, ich wad oraz zalet.

Fundusze inwestycyjne

Fundusz inwestycyjny to instytucja finansowa, której działalność polega na gromadzeniu kapitału inwestorów i lokowaniu go w instrumenty finansowe. Jego celem jest pomnażanie środków powierzonych przez właścicieli. Na rynku funkcjonuje wiele różnych funduszy, ale każdy z nich należy do Towarzystwa Funduszy Inwestycyjnych (TFI).

Rodzaje funduszy inwestycyjnych

Fundusze inwestycyjne zatrudniają specjalistów, którzy starają się jak najlepiej zainwestować powierzoną im gotówkę. Ze względu na przedmiot inwestycji wyróżnia się fundusze:

- akcji,

- obligacji,

- rynku pieniężnego (bony skarbowe, lokaty bankowe, papiery dłużne banków),

- hybrydowe (połączenie funduszy akcyjnych z funduszami obligacji lub rynku pieniężnego).

Dodatkowo fundusze inwestycyjne można podzielić na fundusze krajowe (inwestycje na rynku krajowym) i zagraniczne. Z kolei w podziale na rodzaje funduszy wyróżnia się fundusze inwestycyjne zamknięte (FIZ) oraz otwarte (FIO). Fundusz inwestycyjny zamknięty emituje certyfikaty inwestycyjne zamknięte, które można kupić w trakcie okresowych sprzedaży (subskrypcji). Certyfikaty te są niepodzielne, dlatego nabywa się co najmniej jeden certyfikat lub jego wielokrotność. Certyfikaty FIZ dopuszczone do obrotu na rynku można również kupić (lub sprzedać) na giełdzie. W wypadku funduszu inwestycyjnego otwartego jednostki są dystrybuowane w sposób ciągły i podzielne. Wartość jednostek uczestnictwa jest aktualizowana codziennie po dniach sesyjnych na giełdzie papierów wartościowych.

Fundusze akcji, obligacji i pieniężne, ze względu na przyjętą politykę inwestycyjną, dzielą się na:

- zrównoważone (mieszane) – fundusze o polityce inwestycyjnej, zakładającej inwestowanie w miarę równych części aktywów w lokaty o przewidywalnym dochodzie (bony skarbowe i obligacje) oraz lokaty o wyższym ryzyku inwestycyjnym (akcje przedsiębiorstw). Zwykle udział akcji w aktywach zawiera się w przedziale 40–60%.

- stabilnego wzrostu – fundusze o polityce inwestycyjnej, zakładającej inwestowanie większej części aktywów w lokaty o przewidywalnym dochodzie (bony skarbowe i obligacje) oraz mniejszej części – w lokaty o wyższym ryzyku inwestycyjnym (akcje przedsiębiorstw). Udział akcji w aktywach nie przekracza 40%, zwykle zawiera się w przedziale 20–30%.

- sektorowe – fundusze o polityce inwestycyjnej, zakładającej inwestowanie aktywów głównie w lokaty przedsiębiorstw danej branży (np. firm teleinformatycznych lub działających w sektorze usług) oraz fundusze surowcowe czy fundusze nieruchomości.

Obecnie najbardziej powszechnie stosowaną formą funduszy są tzw. fundusze parasolowe. Pozwalają one na utworzenie w ramach jednego funduszu inwestycyjnego kilku subfunduszy, z których każdy może realizować własną politykę inwestycyjną. Są więc one w rzeczywistości odrębnymi portfelami inwestycyjnymi. Towarzystwo w ramach jednego funduszu inwestycyjnego może utworzyć dowolną liczbę subfunduszy prowadzących różną politykę inwestycyjną, np. subfunduszy specjalizujących się w agresywnym inwestowaniu w akcje, subfunduszy mających na celu ochronę powierzonego kapitału, subfunduszy specjalizujących się w inwestycjach w określonych państwach lub na wybranych giełdach. Korzystając z tego rodzaju funduszy, można w prosty sposób zmienić zakres i rodzaj inwestycji przez zamianę jednostek uczestnictwa jednego subfunduszu na jednostki uczestnictwa innego subfunduszu, bez wycofywania się z inwestycji w fundusz.

Inwestowanie na giełdzie a inwestowanie w fundusze

W przypadku wszystkich funduszy w każdej chwili możemy dołożyć swoje pieniądze do puli inwestycji, kupując jednostki uczestnictwa funduszu, lub wycofać pieniądze, sprzedając jednostki uczestnictwa. Czym różni się zatem inwestowanie na giełdzie, gdzie można samodzielnie skomponować portfel inwestycyjny, od inwestowania w fundusze inwestycyjne?

Przede wszystkim inwestowanie na giełdzie jest czasochłonne (czas zajmuje np. analiza sprawozdań finansowych czy ocena perspektyw spółki) i wymaga dużej wiedzy o funkcjonowaniu rynków (np. znajomości czynników kształtujących cenę). Inwestycja w fundusze jest niewątpliwie łatwiejsza i często bardziej opłacalna, ponadto pozwala na skuteczną dywersyfikację (zróżnicowanie) portfela inwestycyjnego. Oznacza to, że inwestując w jeden fundusz, możemy lokować pieniądze w różne inwestycje (lokaty bankowe, papiery wartościowe, akcji, obligacje itp.).

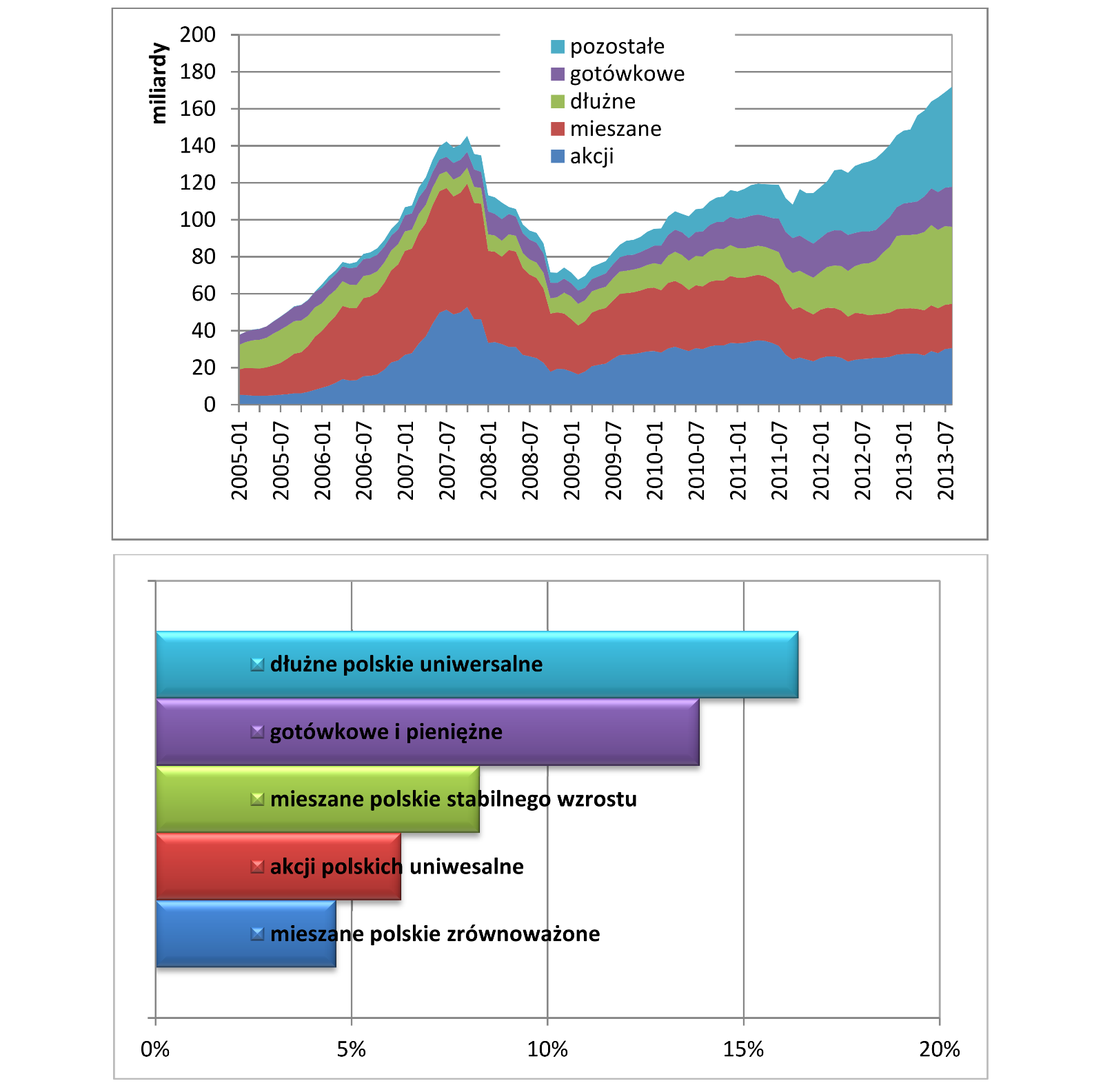

Rycina 3.20. Aktywa polskich funduszy inwestycyjnych (w mld zł) i średnie stopy zwrotu polskich funduszy inwestycyjnych (w %).

[Źródło: opracowanie na podstawie danych z http://www.izfa.pl]

Wzrost atrakcyjności funduszy inwestycyjnych związany jest najczęściej ze spadkiem oprocentowania bezpiecznych lokat bankowych. Inwestorzy wycofujący kapitał z lokat i lokujący go w funduszach decydują się na większe ryzyko, ponieważ uznają, że jest to bardziej opłacalne. W Polsce w 2012 r. około 46% funduszy odnotowało stratę, podczas gdy 53% wypracowało zyski. Tak więc stopa zwrotu [Stopa zwrotu informuje o tym, jaka część wyłożonego kapitału zwróci się inwestorowi w ciągu roku w postaci dochodu.] będzie w dużej mierze zależeć od rodzaju funduszu, w który zainwestujemy.

Jak inwestować w fundusze inwestycyjne?

Przed rozpoczęciem inwestycji powinno się określić podstawowe elementy strategii inwestycyjnej, takie jak:

- rodzaj inwestycji (np. rodzaj funduszu),

- moment rozpoczęcia inwestycji (wejście) i jej zakończenia (wyjście),

- czas inwestycji,

- maksymalna dopuszczalna strata kapitału.

Na przykład osoby starsze, dokonujące inwestycji z myślą o emeryturze, nie powinny wybierać ryzykownych funduszy, takich jak fundusze akcyjne. Duże wahania na rynkach kapitałowych mogą sprawić, że osoby te mogą utracić znaczącą część swojego kapitału. Rozwiązaniem mogą być inwestycje w fundusze rynku pieniężnego i obligacji. Im dłuższy jest horyzont inwestycyjny, tym wyższe ryzyko jesteśmy w stanie zaakceptować. Jeżeli wybieramy np. okres dwuletni, nie powinniśmy wybierać funduszy akcyjnych, gdzie rekomendowanym okresem inwestycji jest 5–7 lat.

Popularną strategią inwestycyjną jest strategia uśredniania ceny, która polega na systematycznym zakupie jednostek uczestnictwa danego funduszu. Strategia ta zmniejsza ryzyko naszej inwestycji, gdyż całość kapitału nie jest lokowana w jednym momencie. Jest ona zalecana w wypadku inwestowania w fundusze agresywne (akcyjne).

W celu zobrazowania tej metody posłużymy się dwiema sytuacjami:

1. Wyobraź sobie, że chcesz zainwestować 10 tys. zł w fundusz akcyjny. W pierwszym przypadku całość kapitału inwestujesz od razu, w drugim dzielisz wpłaty na 2 po 5 tys. zł co miesiąc. Cena jednostki na początku wynosi 100 zł, po 1 miesiącu spada do 80 zł, następnie w 2. miesiącu wzrasta do ceny 100 zł. Kupując 100 jednostek po 100 zł, po 2 miesiącach nie osiągasz zysku (cena się nie zmieniła).

2. W drugiej sytuacji kupiłeś na początku 50 jednostek po 100 zł i 62,5 jednostki (teoretycznie zakładając podzielność jednostek) po 80 zł. Po 2 miesiącach posiadasz zatem 112,5 jednostek, które są warte 11 250 zł, a Twój zysk wynosi 12,5%.

Inwestycje w fundusze związane są jednak zawsze z pewnym ryzykiem inwestycyjnym, którego wyeliminowanie jest niemożliwe. Ważne, aby zdawać sobie z niego sprawę i dostosować charakter inwestycji do własnych preferencji i potrzeb.

|

Fundusze |

1 miesiąc |

6 miesięcy |

1 rok |

2 lata |

3 lata |

|---|---|---|---|---|---|

|

dłużne polskie papiery skarbowe |

2,10% |

5,40% |

9,90% |

18,00% |

20,90% |

|

dłużne polskie korporacyjne |

0,90% |

2,30% |

3,30% |

9,70% |

15,20% |

|

gotówkowe i pieniężne PLN uniwersalne |

0,60% |

2,80% |

5,20% |

10,40% |

14,50% |

|

mieszane polskie stabilnego wzrostu |

0,40% |

3,70% |

6,20% |

1,20% |

6,30% |

|

mieszane polskie zrównoważone |

–0,60% |

2,90% |

7,00% |

–6,70% |

–0,40% |

|

akcji polskich małych i średnich spółek |

–2,60% |

5,90% |

5,30% |

–16,20% |

–9,30% |

|

akcji polskich uniwersalne |

–2,30% |

2,90% |

4,40% |

–16,50% |

–6,20% |

|

akcji azjatyckich bez Japonii |

1,10% |

6,90% |

6,20% |

–1,80% |

0,70% |

|

akcji europejskich rynków rozwiniętych |

0,90% |

11,20% |

20,70% |

6,70% |

20,10% |

|

akcji globalnych rynków rozwiniętych |

0,00% |

10,80% |

13,70% |

8,90% |

14,30% |

|

akcji amerykańskich |

–0,70% |

11,50% |

8,30% |

16,80% |

21,40% |

Tabela 3.8. Stopy zwrotu wybranych funduszy na koniec kwietnia 2013 r.

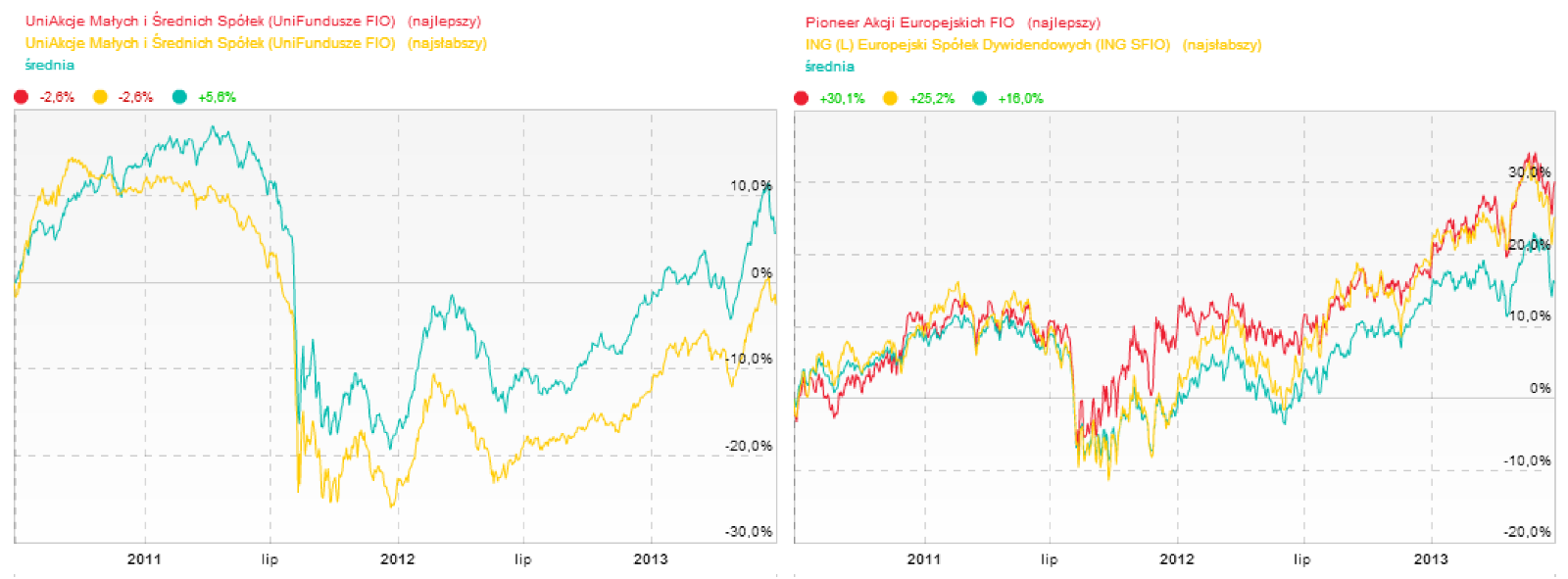

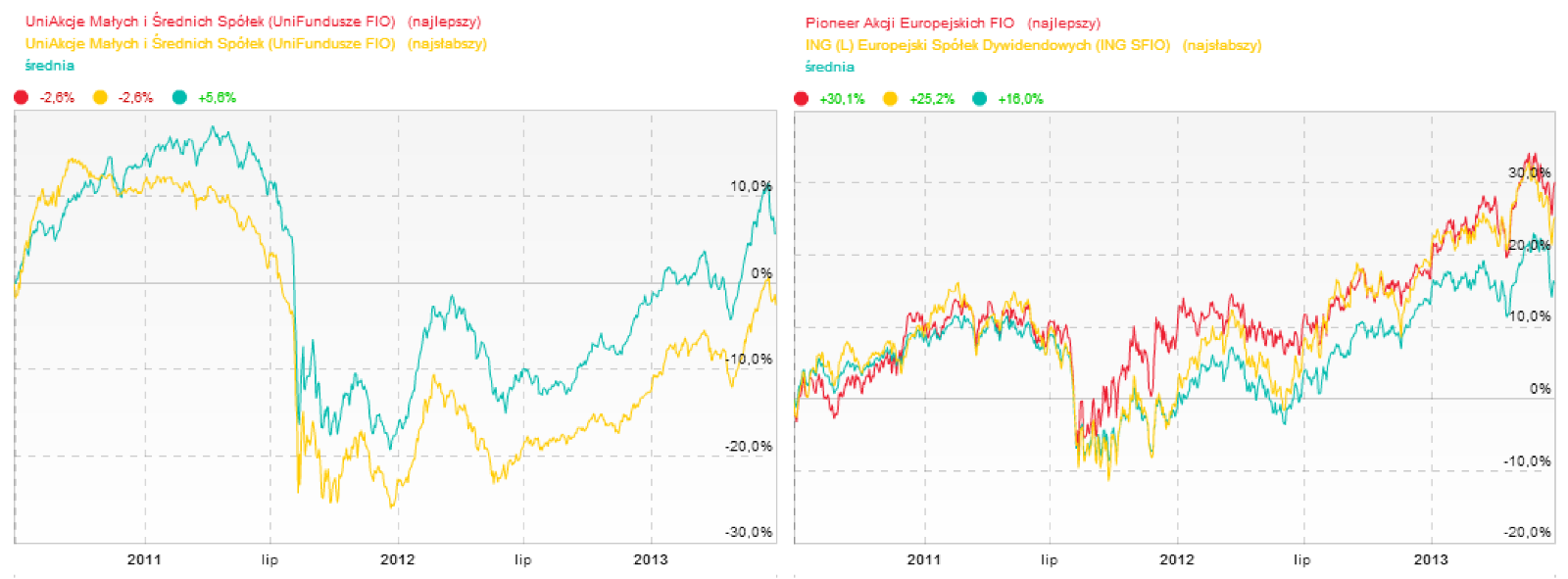

Rycina 3.21. Wielkość zysku funduszy inwestycyjnych MŚP w Polsce. Wielkość zysku funduszy inwestycyjnych europejskich rynków rozwiniętych.

Na koniec należy zwrócić uwagę na fakt, że nasze pieniądze zainwestowane w wybranym funduszu stanowią często napływ kapitału dla danego regionu świata, sektora lub przedsiębiorstwa. Dlatego inwestując np. w krajowy rynek małych i średnich przedsiębiorstw (MŚP), pośrednio wspieramy go naszym kapitałem.

Rycina 3.22. Schemat organizacji funduszy inwestycyjnych.

|

| Ciekawostka ze świata |

|

W Niemczech sporą popularnością cieszą się fundusze inwestujące w samoloty. Za zebrane od inwestorów pieniądze kupowane są samoloty, które następnie oddawane są liniom lotniczym w leasing. Przychody z leasingu trafiają do uczestników funduszu w postaci dywidend. Potencjalny zysk to ok. 10% rocznie. Miłośnicy natury mogą natomiast inwestować w lasy. Przykładami funduszy, które mają zarabiać na drewnie, są Aquila Waldinvest, DWS Access Global Timber czy Bauminvest. Wszystkie mają ponad dziesięcioletni horyzont inwestycyjny i przewidywane stopy zwrotu nieco poniżej 10% rocznie. Jednak nie jest to zarobek czysto „leśny”. Fundusze inwestujące tylko i wyłącznie w lasy nie miałyby szans powodzenia – szacuje się, że rentowność takiej inwestycji wynosi około 4% w Europie i 6% w Ameryce Południowej. |

|

| Warto kliknąć i wiedzieć więcej |

|

[Rodzaje funduszy inwestycyjnych; http://inwestycje.elfin.pl/przewodnik/1,1056,658,rodzaje-funduszy- inwestycyjnych.html] [ABC inwestowania w fundusze inwestycyjne; http://www.knf.gov.pl/Images/Broszura%20ABC%20inwestowania_tcm75-22583.pdf] [Fundusze inwestycyjne w Polsce; http://www.analizy.pl/fundusze/fundusze-inwestycyjne/dokumenty] [Ranking funduszy http://platforma.fundusze.onet.pl/ranking,,,,,.html] |

|

| W zgodzie z prawem |

|

[Ustawa z dnia 27 maja 2004 r. o funduszach inwestycyjnych (DzU 2004 nr 146, poz. 1546); http://isap.sejm.gov.pl/DetailsServlet? id=WDU20041461546] |

Ćwiczenia

1. Wymień i scharakteryzuj rodzaje funduszy inwestycyjnych.

2. Wyjaśnij, czy warto inwestować w różnych funduszach, czy też – w jednym funduszu. Uzasadnij swoją odpowiedź.

3. Wytłumacz, jak obniżyć ryzyko inwestycyjne przy maksymalizacji stopy wzrostu.